Relaciones comerciales entre México y Australia, importancia y trascendencia

En el presente artículo se tendrá la oportunidad de examinar la importancia de las relaciones comerciales que existen, entre México y Australia, relaciones que en

De acuerdo con el primer transitorio de la publicación de la Segunda Resolución de Modificaciones de las RGCE para 2020, esta obligación entrará en vigor a los cuatro meses siguientes de la publicación en el DOF del 26 de octubre de 2020, es decir, el 26 de febrero de 2021.

Los decrementables, también conocidos como no incrementables o ajustes negativos, son regulados en el artículo 66 de la Ley Aduanera, y refiere a los conceptos que no deben formar parte del valor de transacción de las mercancías, es decir, del valor en aduana que es base gravable del impuesto general de importación.

Debido que nuestro país es parte de este organismo internacional, es fuente de consulta el Acuerdo de Valoración Aduanera y sus notas interpretativas de la Organización Mundial de Comercio.

Los conceptos o gastos decrementables que regula el artículo 66 de la Ley Aduanera son:

– Los gastos de construcción, instalación, armado, montaje, mantenimiento o asistencia técnica realizados después de la importación en relación con las mercancías importadas.

– Los gastos de transporte, seguros y gastos conexos tales como manejo, carga y descarga en que se incurra con motivo del transporte de las mercancías.

– Las contribuciones y las cuotas compensatorias aplicables en territorio nacional, como consecuencia de la importación o enajenación de las mercancías.

No, conforme al artículo 122 del Reglamento de la Ley Aduanera.

Únicamente en las operaciones de importación, por lo que no es aplicable a los trámites de exportación conforme al artículo 66 de la Ley Aduanera. En este sentido, el artículo 79 de este ordenamiento que establece como se conforma la base gravable de las exportaciones no contiene una regulación sobre estos conceptos.

Únicamente el método de valor de transacción de las mercancías, por lo que, si al momento de realizar la operación de importación es aplicado otro método de valor, no serán aplicados los decrementables, conforme al artículo 66 de la Ley Aduanera.

Sí, siempre y cuando se declare un valor de transacción de las mercancías, es decir, el método de valoración asentado en el pedimento de importación se identifique con clave “1”.

Por el contrario, no será obligatorio declarar de los decrementables cuando se utilice un método de valoración distinto al de transacción, es decir, cuando se declare en el pedimento de importación un método de valoración con clave del “2” al “6”.

Conforme al artículo 66 de la Ley Aduanera se establece que los conceptos o gastos de los decrementables no forman parte del valor de transacción de las mercancías, siempre y cuando desglosen o especifiquen en forma separada del precio pagado, es decir, los montos deben ser detallados o especificado separadamente del precio pagado de las mercancías en el comprobante fiscal digital o en el documento equivalente.

En el supuesto de que existan decrementables, y los conceptos no se encuentran desglosados o especificados detalladamente en el documento equivalente o CFDI se consideran que forman parte del valor de transacción de las mercancías.

Sí, en términos de la regla 3.1.8 de las RGCE para 2020, la falta de alguno de los datos o requisitos, así como las enmendaduras o anotaciones que alteren los datos originales, deberá ser suplida por declaración, bajo protesta de decir verdad, del importador, agente aduanal o apoderado aduanal, en el propio documento equivalente cuando exista espacio para ello o mediante escrito libre, y presentarse en cualquier momento ante la autoridad aduanera, siempre que se efectúe el pago de la multa $3,730.00 a $5,590.00 a que se refiere el artículo 185 fracción I de la Ley Aduanera, salvo que se trate de cumplimiento espontáneo.

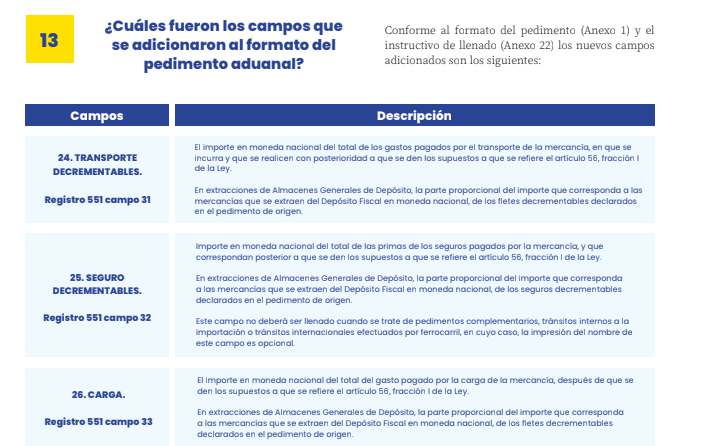

Conforme al formato del pedimento (Anexo 1) y el instructivo de llenado (Anexo 22) los nuevos campos adicionados son los siguientes:

Sí, de acuerdo con el numeral 30 del Anexo 19 de las RGCE 2020 se establece que en el supuesto de que la información de los Decrementables sea declarada de forma incorrecta en el pedimento, constituye una infracción aduanera, y por lo tanto será sancionado con una multa de $2,010.00 a $2,860.00 por cada pedimento de conformidad con los artículos 84, fracción III y 185 fracción II de la Ley Aduanera y el Anexo 2 de las RGCE para 2020.

Los decrementables influyen en el valor aduana, por lo que es dable interpretar que la autoridad puede aplicar adicionalmente el artículo 200 de la Ley Aduanera que señala a la letra que: “Cuando el monto de las multas que establece esta Ley esté relacionado con el de los impuestos al comercio exterior omitidos, con el valor en aduana de las mercancías y éstos no pueden determinarse, se aplicará a los infractores una multa de $69,310.00 a $92,420.00”.

La Nota al artículo 1, de los numerales 2, 3 y 4 del AVA con relación al “precio realmente pagado” señala a letra lo siguiente:

“1. El precio realmente pagado o por pagar es el pago total que por las mercancías importadas haya hecho o vaya a hacer el comprador al vendedor o en beneficio de éste. Dicho pago no tiene que tomar necesariamente la forma de una transferencia de dinero. El pago puede efectuarse por medio de cartas de crédito o instrumentos negociables. El pago puede hacerse de manera directa o indirecta. Un ejemplo de pago indirecto sería la cancelación por el comprador, ya sea en su totalidad o en parte, de una deuda a cargo del vendedor.

efectos de la determinación del valor en aduana.

precio realmente pagado o por pagar por las mercancías importadas:

Liga: https://www.wto.org/spanish/docs_s/legal_s/20-val_01_s.htm

La normatividad aduanera considera a los Términos de Comercio Internacional (INCOTERMS) emitidos por la Cámara de Comercio Internacional como un elemento que puede influir en el valor aduana en los trámites de importación o exportación de mercancías, tanto es así que deben ser asentados en el pedimento aduanal conforme a las claves del apéndice 14 del Anexo 22 de las RGCE para 2020, incluso pueden ser modificados bajo protesta de decir verdad en términos de las regla 3.1.8 de la citadas disposiciones generales.

La importancia de la utilización de los 11 términos en la tramitación aduanera radica en que derivado de su aplicación en una transacción de compraventa internacional algunos costos o gastos pueden incrementarse o, en su caso, disminuirse del valor de las mercancías objeto de una operación de importación o exportación.

Ahora bien, las reglas de los INCOTERMS describen tres aspectos: obligaciones, riesgo y costos. En particular, sobre los costos se identifica de cuales son responsables cada parte, por ejemplo, los de transporte, embalaje, carga o descarga, y aquellos relacionados con las comprobaciones o los relativos a la seguridad.

Por lo anterior, algunos conceptos o gastos como son de transporte, seguros y gastos conexos tales como manejo, carga y descarga, es factible relacionar los Decrementables con los INCOTERM aplicado, sin embargo, podrán existir otros gatos que no formaron parte del INCOTERM, por ejemplo: los costos por el peso bruto verificado, por su sigas en ingles VGM (verified gross mass), gastos de construcción, instalación, armado, montaje, mantenimiento o asistencia técnica, entre otros.

El artículo 66 de la Ley Aduanera, hace referencia de los gastos o pagos específicos que haya realizado el comprador y que se encuentren desglosados o especificados en el documento equivalente o CFDI, por lo que, si un monto determinado como descuento comercial no fue pagado o erogado por el importador, es dable interpretar que no debe declararse en el pedimento.

En relación con los datos de valor y los demás datos relacionados a su comercialización, la regla 1.9.21,fraccion I, inciso f) de las RGCE para 2020, indica que se considera como información relativa al valor de la mercancía y demás datos relacionados con su comercialización, así como la relacionada con la descripción e identificación individual, entre otros, los siguientes datos: “f) Valor unitario de la mercancía, valor total de la mercancía, valor en dólares y en su caso, cuando el CFDI o el documento equivalente ostente un descuento, deberá declararse el monto de éste.”

Adicionalmente, los criterios emitidos por la Administración General de Aduanas. Oficio: 326-SAT-I-017113 con fecha del 22 de febrero de 2006 y el Oficio 800-02-03-00-00-2015 con fecha del 22 de junio de 2015, en donde se indica que los descuentos no deben integrarse a la base gravable del impuesto general de importación, debido que se trata únicamente del pago total efectuado por las mercancías a importar.

Finalmente, es recomendable que las áreas de aduanas mantengan esquemas del debido control sobre la valoración aduanera y todos los elementos que influyen para efectuar una determinación correcta de la base gravable del impuesto general de importación, debido que las sanciones aduaneras pueden ser severas y repercutan en la operación aduanera.

En el presente artículo se tendrá la oportunidad de examinar la importancia de las relaciones comerciales que existen, entre México y Australia, relaciones que en

Por medio del presente artículo, se tendrá la oportunidad de examinar las relaciones comerciales existentes entre dos países en los cuales existen fuertes vínculos históricos,

Me referiré en esta ocasión al oro azul como recurso natural: el agua, debido al alto valor que mantiene actualmente y su similitud al mismo

En el mundo de los negocios el RIESGO es un elemento siempre presente. No es posible, y tal vez ni siquiera deseable “huir” de este.

México es un país atractivo para la inversión extranjera debido a su posición estratégica y su población joven, además de que somos un país consumista

En el año 2023 se aplicarán cambios relevantes en materia de presentación de los “dictámenes de los estados financieros”, los cuales tienen relación con la

Desde que Estados Unidos mostró interés en Oceanía para asociarse comercialmente con los países de la región y enfrentar el expansionismo de China y sus