Relaciones comerciales entre México y Australia, importancia y trascendencia

En el presente artículo se tendrá la oportunidad de examinar la importancia de las relaciones comerciales que existen, entre México y Australia, relaciones que en

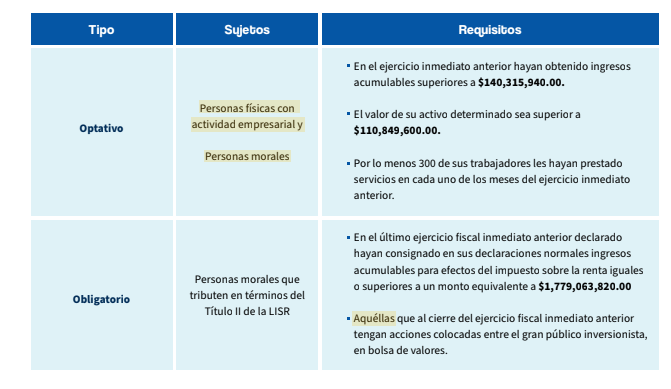

En el año 2023 se aplicarán cambios relevantes en materia de presentación de los “dictámenes de los estados financieros”, los cuales tienen relación con la observancia del cumplimiento de las disposiciones aduaneras, derivado de la Reforma Fiscal publicada en el DOF el 12 de noviembre de 2021.

En particular, el artículo 32-A del Código Fiscal de la Federación (CFF) establece algunas obligaciones y condicionantes para que los contribuyentes presenten el “Dictamen de los estados financieros” por contador público autorizado a más tardar el 15 de mayo del año inmediato posterior a la terminación del ejercicio de que se trate:

En relación con la temática a tratar, el artículo 52 fracción III, tercer párrafo del CFF, señala que cuando derivado de la elaboración del dictamen el contador público inscrito tenga conocimiento de que el contribuyente ha incumplido con las disposiciones fiscales y aduaneras o que ha llevado a cabo alguna conducta que pueda constituir la comisión de un delito fiscal deberá informar a la autoridad fiscal, de acuerdo con las reglas de carácter general que para tales efectos emita el SAT.

Del precepto anterior surge la incógnita de conocer cuáles son las disposiciones aduaneras que deben observarse, evidentemente dependerá de las actividades productivas o prestaciones de servicios que realicen de los importadores y exportadores, puesto que dependiendo del régimen aduanero que elijan para destinar sus mercancías, registros, certificaciones o los programas de fomento

en el que se encuentren autorizados serán las obligaciones específicas, regulaciones arancelarias y medidas no arancelarias que deban cumplirse conforme a las disposiciones fiscales y aduaneras.

De manera adicional a los requisitos que establecen los formatos e instructivos de acuerdo con la Resolución Miscelánea Fiscal, es dable considerar que algunos de los temas que deben ser revisados para identificar los posibles riesgos en materia

de infracciones y delitos aduaneros son los que se indican a continuación:

A) Regímenes aduaneros, por ejemplo, destinar las mercancías al régimen definitivo; temporal; tránsito de mercancías; depósito fiscal; elaboración, transformación y reparación en recinto fiscalizado, y el recinto fiscalizado estratégico.

B) Valoración aduanera, por ejemplo, aplicar los métodos de valoración aduanera, vinculación entre las partes, costos y gastos incrementables, o bien, los conceptos

de decrementables relacionados con las transacciones realizadas.

C) Contribuciones al comercio exterior y los aprovechamientos, por ejemplo, impuestos, derechos y aprovechamientos que se causen con motivo de las

operaciones de importación o exportación, incluyendo la exención de su cumplimiento.

D) Regulaciones y restricciones no arancelarias, por ejemplo, avisos, autorizaciones, certificados, permisos, registros, así como considerar las excepciones de cumplimiento.

E) Certificaciones, programas o registros autorizados por el SAT o la SE, por ejemplo, padrón de importadores, padrón sectorial, padrón de importadores de productos de la canasta básica, Programa de promoción sectorial, programa de la industria manufacturera, maquiladora y servicios de exportación, registro en el esquema de certificación de empresas, autorización de la industria

automotriz, etc.

F) Despacho de mercancías, la información y documentación aduanera que permita amparar la legal estancia, tenencia o circulación de las mercancías.

Debe tomarse en cuenta que la documentación relativa a importaciones y exportaciones en materia aduanera o comercio exterior es parte integrante de la contabilidad de acuerdo con los artículos 28 del CFF y 33 del RCFF.

Adicionalmente, los importadores y exportadores se encuentran obligados a integrar un expediente de comercio exterior conforme de acuerdo con los artículos 6 y 59, fracción V de la Ley Aduanera.

De manera particular, la regla 2.10.28 de la RMF para 2023 menciona que el contador público inscrito informará a la autoridad fiscal a partir de que tenga conocimiento y hasta 30 días hábiles posteriores a la fecha en que se debe presentar el dictamen sobre el incumplimiento a las disposiciones fiscales o aduaneras en las que incurra el contribuyente respecto del cual dictamina sus estados financieros, observando lo dispuesto en la ficha de trámite 318/CFF “Informe proporcionado por el Contador Público Inscrito respecto del incumplimiento a las disposiciones fiscales y aduaneras o de un hecho probablemente constitutivo de delito”, contenida en el Anexo 1-A de la RMF.

En dicho informe, deberá asentar los aspectos que se indican, además de acompañar la documentación e información que

consideres suficiente para acreditar el dicho:

* Nombre, Clave del Registro Federal de Contribuyentes y número registrado como

Contador Público Inscrito ante el Servicio de Administración Tributaria.

*Nombre y Clave del Registro Federal de Contribuyentes, del contribuyente respecto del cual se dictamina los estados financieros.

* Especificar el tipo de contribución y el periodo al que corresponde dicha contribución, respecto del cual encontraste el incumplimiento a las disposiciones fiscales o aduaneras o el hecho probablemente constitutivo de delito.

* Explicar de manera detallada e individualizada, el incumplimiento a las disposiciones fiscales o aduaneras o el hecho probablemente constitutivo de delito en el que incurrió el contribuyente respecto del cual dictaminaste los

estados financiero.

Por otro lado, el artículo 83, fracción X del CFF indica que son infracciones relacionadas con la obligación de llevar contabilidad, siempre que sean descubiertas en el ejercicio de las facultades de comprobación o de las facultades previstas en el artículo 22 del CFF, no dictaminar sus estados financieros cuando, de conformidad con lo previsto en el artículo 32-A del CFF, esté obligado o hubiera optado por hacerlo.

No presentar dicho dictamen dentro del término previsto por las leyes fiscales. Por consiguiente, se aplicará la sanción de $15,410.00 a $154,050.00 pesos de acuerdo con el artículo 84, fracción IX del CFF.

Asimismo, las autoridades fiscales podrán restringir temporalmente el uso de certificados de sello digital para la expedición de comprobantes fiscales digitales por Internet, cuando se detecte la comisión de una o más de las conductas

infractoras previstas en los artículos 79, 81 y 83 del CFF, y la conducta sea realizada por el contribuyente titular del certificado de sello digital de acuerdo con el artículo 17-H Bis del CFF.

Por su parte, el artículo 91-A del CFF dispone que son infracciones relacionadas con el dictamen de estados financieros que deben elaborar los contadores públicos, el que el contador público que dictamina que: No observe la omisión de contribuciones recaudadas, retenidas, trasladadas o propias del contribuyente, en el informe sobre la situación fiscal del mismo, por el periodo que cubren los estados financieros dictaminados, y siempre que la omisión de contribuciones sea determinada por las autoridades fiscales en ejercicio de sus facultades de comprobación mediante resolución que haya quedado firme.

Omita denunciar que el contribuyente ha incumplido con las disposiciones fiscales y aduaneras o que ha llevado a cabo alguna conducta que pueda constituir la comisión de un delito fiscal.

Cabe señalar que, no será considerada como infracción la omisión de la denuncia por parte del contador público tratándose de la clasificación arancelaria de mercancías.

En este sentido, el contador público que cometa las citadas infracciones se le aplicará la suspensión del registro por un periodo de tres años, de acuerdo con el artículo 91-B del CFF.

También, el artículo 96, fracción III, del CFF establece que es responsable de encubrimiento en los delitos fiscales quien, sin previo acuerdo y sin haber participado en él, después de la ejecución del delito cuando derivado de la elaboración del dictamen de estados financieros, el contador público inscrito haya tenido conocimiento de un hecho probablemente constitutivo de delito sin haberlo informado en términos del artículo 52, fracción III, tercer párrafo del CFF.

En consecuencia, el encubrimiento se sancionará con prisión de tres meses a seis años.

En resumen, los departamentos de aduanas o comercio exterior deberán colaborar de manera coordinada con el área fiscal o impuestos internos para identificar posibles riesgos en materia de infracciones y delitos aduaneras relacionadas con las operaciones de comercio exterior y de los registros o programa autorizados, y con ello cumplir de manera espontánea las obligaciones

aduaneras previo a la presentación del multicitado dictamen fiscal.

En el presente artículo se tendrá la oportunidad de examinar la importancia de las relaciones comerciales que existen, entre México y Australia, relaciones que en

Por medio del presente artículo, se tendrá la oportunidad de examinar las relaciones comerciales existentes entre dos países en los cuales existen fuertes vínculos históricos,

Me referiré en esta ocasión al oro azul como recurso natural: el agua, debido al alto valor que mantiene actualmente y su similitud al mismo

En el mundo de los negocios el RIESGO es un elemento siempre presente. No es posible, y tal vez ni siquiera deseable “huir” de este.

México es un país atractivo para la inversión extranjera debido a su posición estratégica y su población joven, además de que somos un país consumista

En el año 2023 se aplicarán cambios relevantes en materia de presentación de los “dictámenes de los estados financieros”, los cuales tienen relación con la

Desde que Estados Unidos mostró interés en Oceanía para asociarse comercialmente con los países de la región y enfrentar el expansionismo de China y sus