Relaciones comerciales entre México y Australia, importancia y trascendencia

En el presente artículo se tendrá la oportunidad de examinar la importancia de las relaciones comerciales que existen, entre México y Australia, relaciones que en

En este espacio identificaremos los conceptos de gastos de transportación de las mercancías que pueden ser considerados incrementables o decrementables, los cuales inciden en el valor aduana de las mercancías, además de conocer los códigos de servicios que podrán ser utilizados en los comprobantes fiscales con complemento carta porte, así como identificar los documentos que deben ser parte integral del expediente y los riesgos aduaneros que impactan en las operaciones de comercio exterior.

I. Conceptos Incrementables y Decrementables

Los gastos incrementables y decrementables son un elemento necesario para determinar el correcto valor en aduanas de las mercancías, el cual será utilizado como la base gravable del impuesto general de importación, y de otras contribuciones que se causan con motivo de las operaciones de comercio exterior en términos del artículo 64 de la Ley Aduanera y demás disposiciones aplicables.

Los “Incrementables” son conceptos, cargos o ajustes positivos que deben sumarse al valor de transacción de las mercancías, y los “Decrementables” son conceptos o ajustes negativos, cargos no incrementables o deducciones que deben disminuirse o restarse del valor de transacción de las mercancías de acuerdo con la legislación aduanera.

II. Cargos Incrementables de Transporte

En materia de incrementable, el artículo 65, fracción I, inciso d) de la Ley Aduanera, señala a la letra que: “El valor de transacción de las mercancías importadas comprenderá, además del precio pagado, el importe de los siguientes cargos: […]

l. Los elementos que a continuación se mencionan, en la medida en que corran a cargo del importador y no estén incluidos en el precio pagado por las mercancías:

d) Los gastos de transporte, seguros, y gastos conexos tales como manejo, carga y descarga en que se incurra con motivo del transporte de las mercancías hasta que se den los supuestos a que se refiere la fracción I del artículo 56 de esta Ley. […]

Para la determinación del valor de transacción de las mercancías, el precio pagado únicamente se incrementará de conformidad con lo dispuesto en este artículo, sobre la base de datos objetivos y cuantificables.”

Este precepto jurídico menciona que los conceptos de “Gastos de transporte” deben adicionarse o incrementarse al valor de transacción, siempre y cuando:

1) El importador efectúe los de gastos de transporte y no se encuentren incluidos en el precio pagado de las mercancías.

2) Los gastos de transporte comprende las erogaciones hasta que concurran los supuestos que se indican al momento de la importación:

a) En tráfico marítimo el fondeo, de amarre o atraque de la embarcación que transporte las mercancías al puerto al que vengan destinadas.

b) En tráfico terrestre, el cruce de la línea divisoria.

c) En tráfico aéreo, las de arribo de la aeronave que las transporte, al primer aeropuerto nacional.

3) Un aspecto relevante es que no hay un definición o clasificación en la normatividad aduanera de que se entiende por “gastos de transporte”, y si dichos gastos únicamente se encuentran limitados a considerar el “gasto de flete”. Por consiguiente, es importante que en el futuro la autoridad describa si los gastos de transporte únicamente refieren a los gastos de flete o comprende algunos otros conceptos, como los gastos de combustibles, etc.

III. Cargos Decrementables de Transporte

Por cuanto a los decrementables, el artículo 66, fracción II, inciso b) de la Ley Aduanera, dispone a la letra que: “El valor de transacción de las mercancías importadas no comprenderá los siguientes conceptos, siempre que se desglosen o especifiquen en forma separada del precio pagado: […]

II. Los siguientes gastos, siempre que se distingan del precio pagado por las mercancías importadas:

b) Los gastos de transporte, seguros y gastos conexos tales como manejo, carga y descarga en que se incurra con motivo del transporte de las mercancías, que se realicen con posterioridad a que se den los supuestos a que se refiere la fracción I del artículo 56 de esta Ley. […]

Para efectos de lo señalado en este artículo, se considera que se distinguen del precio pagado las cantidades que se mencionan, se detallan o especifican separadamente del precio pagado en el comprobante fiscal digital o en el documento equivalente.”

Conforme a este fundamento, los conceptos de “Gastos de transporte” no deben incluirse al valor de transacción, siempre que:

1) Los gastos de transporte se distingan del precio pagado por las mercancías importadas, es decir, deben detallarse o especificarse de forma separada del precio pagado en el comprobante fiscal digital o en el documento equivalente cuando el pago se realice al vendedor.

2) Los gastos de transporte erogados se realicen con posterioridad a la importación de las mercancías conforme al artículo 56, fracción I de la Ley Aduanera:

a) En tráfico marítimo el fondeo, de amarre o atraque de la embarcación que transporte las mercancías al puerto al que vengan destinadas.

b) En tráfico terrestre, el cruce de la línea divisoria.

c) En tráfico aéreo, las de arribo de la aeronave que las transporte, al primer aeropuerto nacional.

IV. Comprobante Fiscal con el Complemento Carta Porte

Es importante tomar en cuenta que la “Carta de Porte” es el título legal del contrato entre el remitente y la empresa y por su contenido se decidirán las cuestiones que se susciten con motivo del transporte de las cosas; contendrá las menciones que exige el Código de Comercio de la materia y surtirá los efectos que en él se determinen. Además, la normatividad en materia de autotransporte considera como “Carta de Porte” al denominado “Complemento Carta Porte” del Comprobante Fiscal Digital por Internet.

Con respecto a la contratación de la transportación por tráfico terrestre, los transportistas que presten el servicio de transporte de carga general y especializada se encuentran obligados a expedir un CFDI de tipo ingreso al que deben incorporar el complemento Carta Porte de acuerdo con la normatividad fiscal y cumpliendo con los lineamientos emitidos por el SAT, sin dejar de observar las disposiciones de otras materias.

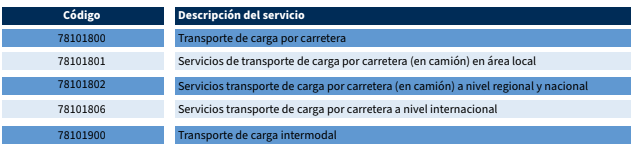

De manera ejemplificativa, cuando la empresa transportista proporcione el servicio de transporte de carga deberá de expedir un CFDI con el complemento Carta Porte, y será necesario identificar si el servicio es prestado en el extranjero, o bien, se desglosa el servicio de traslado proporcionado en territorio nacional. Para ello, es factible identificar los códigos de los servicios que podrán asentarse en el comprobante fiscal, algunos de los códigos utilizados son los que se indican:

Así pues, en el supuesto que se facture la prestación un servicio de transporte en el extranjero por parte de una transportista nacional, es factible que se utilice el código 78101806 con independencia de la descripción que asigne en el comprobante fiscal, con lo cual el monto asentado podrá considerarse incrementable para efectos del artículo 65, fracción I, inciso d) la Ley Aduanera, o bien, cuando en el mismo comprobante se adicione el código 78101801 o el 78101802, el monto de este concepto desglosado, no es considerado como incrementable puesto que el servicio se realizará con posterioridad.

En otro escenario, cuando el importador realice el movimiento de transportación de las mercancías en el extranjero con unidades de transporte propias, contará con un CFDI de traslado con Complemento Carta Porte, y se entiende que no existirán gastos incrementables por concepto de transporte, puesto que no realiza la erogación de estos.

Por otra parte, debe tomarse en cuenta que los gastos de transportación realizados en el extranjero a empresas extranjeras que despachen las mercancías de importación con sus propios transportes extranjero, no se encuentran obligadas a emitir un CFDI con Complemento Carta Porte. No obstante, deben contar con el CAAT y emitir un Documento de Transporte conforme a la legislación extranjera, el cual será utilizado para demostrar los gastos incrementables y acreditar la legal estancia y tenencia durante el traslado de las mercancías.

Asimismo, debemos considerar que para efectos de practicar el despacho aduanero de las mercancías se requerirá declarar el número de folio del CFDI con Complemento Carta Porte en los procedimientos de transmisión electrónica de la documentación aduanera conforme a las reglas 2.4.12, 3.1.21, 3.1.32 y 3.1.33 de la RGCE para 2024, con excepción del transporte de mercancías por transportistas residentes en el extranjero sin establecimiento permanente en territorio nacional.

También, es recomendable verificar el INCOTERM vinculado con la operación con el propósito de identificar la aplicación de los incrementables en las declaraciones aduaneras, por ejemplo, en aquellos supuestos donde el comprador o consignatario realice los gastos de transporte, como es el caso de las cláusulas de EXW (Ex Works / En fábrica) o FCA (Free carrier / Franco porteador), según el tipo de tráfico.

V. Documentos Relacionados con Incrementables y Decrementables

Los principales documentos que debe conservar el importador en el expediente físico y/o electrónico para acreditar los gastos que se incrementan o disminuyen del valor de transacción son algunos de los siguientes:

a) Comprobante fiscal o documento equivalente relacionado con la transacción o suministro de las mercancías.

b) Documento que acredite el pago de las mercancías (transferencias, carta de crédito, etc.)

c) Comprobante fiscal o documento equivalente de los gastos incrementables, incluyendo decrementables, en su caso.

d) Documento de transporte (conocimiento de embarque, lista de empaque, guía aérea, carta porte o demás documentos de transporte).

e) Formato de “Manifestación de valor”.

f) Formato de la Hoja de cálculo para la determinación del valor en aduana en importaciones”.

En resumen, es trascendental la coordinación entre los departamentos de aduanas, fiscal y logística que mantengan esquemas del debido control sobre el valor de las mercancías y todos los elementos que influyen en el mismo para efectuar una determinación correcta de la base gravable del impuesto general de importación, debido a que las sanciones aduaneras pueden ser severas que repercutan en la continuidad de la operación aduanera.

En el presente artículo se tendrá la oportunidad de examinar la importancia de las relaciones comerciales que existen, entre México y Australia, relaciones que en

Por medio del presente artículo, se tendrá la oportunidad de examinar las relaciones comerciales existentes entre dos países en los cuales existen fuertes vínculos históricos,

Me referiré en esta ocasión al oro azul como recurso natural: el agua, debido al alto valor que mantiene actualmente y su similitud al mismo

En el mundo de los negocios el RIESGO es un elemento siempre presente. No es posible, y tal vez ni siquiera deseable “huir” de este.

México es un país atractivo para la inversión extranjera debido a su posición estratégica y su población joven, además de que somos un país consumista

En el año 2023 se aplicarán cambios relevantes en materia de presentación de los “dictámenes de los estados financieros”, los cuales tienen relación con la

Desde que Estados Unidos mostró interés en Oceanía para asociarse comercialmente con los países de la región y enfrentar el expansionismo de China y sus