México anticipa un 2026 complejo por los aranceles y la revisión del T-MEC

Tras un año complejo por la guerra comercial desatada por el presidente Donald Trump, México perfila un 2026 con mayores retos por la incertidumbre arancelaria y

Contrario a lo que se esperaba a inicios de 2024, la economía mexicana ha mostrado indicios de una pérdida de dinamismo, la cual inició a finales del año pasado. Indicadores asociados al mercado laboral, consumo privado, inversión fija bruta y confianza del consumidor se han venido deteriorando, propiciando revisiones constantes a la baja de las expectativas de crecimiento del PIB para 2024.

En primer lugar, en junio y con cifras ajustadas por estacionalidad, la tasa de desempleo de junio incrementó 0.1 puntos porcentuales, situándola en 2.74%, exhibiendo su nivel más alto en los últimos cinco meses. Mientras que, con cifras originales, la población económicamente activa (PEA) fue de 60.63 millones de personas, lo cual implicó una tasa de participación del 59.84%.

En este sentido, se registró un aumento en la PEA de 357 mil personas con respecto a junio de 2023.

A su interior, la población ocupada alcanzó 58.95 millones de personas, que representó el 97.22% de la PEA. Por su parte, la población desocupada fue de 1.68 millones de personas, lo que implicó un incremento de 84 mil personas desempleadas con relación a junio de 2023. Con ello, la tasa de desempleo se situó 2.78% vs 2.65% en el mismo mes del año previo. Adicionalmente, en el rubro de población subocupada, el cual incorpora a las personas que se reportaron con disponibilidad de ofertar más horas de trabajo de lo que su ocupación actual les permite, se reportaron 4.4 millones de personas (7.5% de la población ocupada). En lo que respecta a la población no económicamente activa (PNEA), se registraron 40.70 millones de personas, la cual incrementó en 706 mil personas respecto a junio del año anterior. En su desglose, fueron 5.1 millones de personas las que se manifestaron como disponibles a trabajar. En contraste, el número de personas no disponibles a emplear se situó en 35.63 millones de personas; cifra que representó el 87.50% del total de la PNEA.

Ante ello, el reporte del mercado laboral de junio deja ligeras señales de debilidad.

Las cifras mantienen una lectura diferente en su comparativa anual, respecto a la narrativa del mes previo.

En este sentido, la tasa de participación laboral exhibió su menor nivel en los últimos 18 meses, mientras que la tasa de desempleo mostró un relevante incremento. En su comparativa anual, también se observó una disminución en la tasa de participación de hombres y mujeres, mientras que la tasa de informalidad disminuyó. Finalmente, observamos que las tasas de empleo se podrían ajustar hacia el tercer trimestre, con base en la oferta registrada en los sectores de construcción y manufacturas.

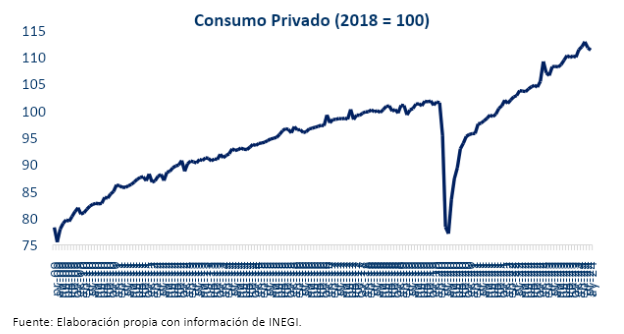

En segundo lugar, el consumo privado mostró un retroceso de -0.37% mensual (m/m) en mayo, conservando el débil desempeño registrado en el mes previo. Este resultado fue ocasionado en mayor medida por la caída de 3.64% en el consumo de bienes importados; mientras que los servicios de origen nacional moderaron su descenso (-0.37% m/m). Este desempeño, fue ligeramente compensado por el incremento en el consumo de bienes domésticos (0.67% m/m), recuperándose de la contracción observada en abril.

En tercer lugar, la inversión fija bruta (IFB) de mayo incrementó 0.71% mensual (m/m), desacelerándose ligeramente de la cifra previa (0.78%). Aun así, en su comparativa anual, registró un crecimiento de 5.58% con respecto al mismo periodo de 2023. En el periodo reportado, el gasto en construcción fue el principal impulso, creció 2.37% m/m desde 2.02% en abril; hilando 3 meses de expansión. Mientras que la caída más pronunciada fue en el rubro de maquinaria y equipo (-1.26% m/m), acumulando 2 meses en zona de contracción. Al interior de la construcción, los subcomponentes que lo integran mostraron un comportamiento mixto: el gasto no residencial disminuyó 0.20% m/m, siendo su primera caída en 4 meses; mientras que el residencial aceleró su ritmo de avance en 6.62% m/m frente a 1.21% en abril. Por su parte, el componente de la maquinaria y equipo mostró una contracción a su interior, el cual estuvo afectado por retrocesos de los dos subcomponentes principales. La inversión nacional moderó su descenso (-0.49% m/m), explicado principalmente por la desaceleración secuencial en el segmento de equipos de transporte (-0.84% m/m). Mientras que, el subcomponente de origen importado mostró una contracción más pronunciada (-1.60% m/m), la cual estuvo conducida por una disminución de 2.22% m/m en las importaciones de maquinaria y equipo.

Estos resultados muestran una lectura similar al mes previo, pues se profundizó la caída en el consumo de bienes importados, y persiste la desaceleración en el gasto de inversión en maquinaria y equipo. Esta última podría presentar un entorno retador en los próximos meses debido a los altos niveles de tasa de interés y la incertidumbre post electoral, económica y cambiaria que presenta el país.

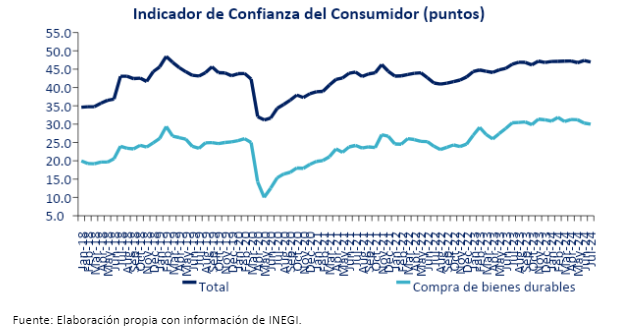

Finalmente, en julio y con cifras desestacionalizadas, el Indicador de Confianza del Consumidor (ICC) se situó en 46.9 puntos (pts), lo que implicó un retroceso mensual de 0.4 pts; luego de alcanzar un máximo no observado desde febrero de 2019 en el mes previo. La principal caída se localizó en las expectativas económicas del país para los próximos 12 meses, disminuyeron 0.7 pts, hasta un nivel de 51.1 pts, exhibiendo su mayor descenso en los últimos 9 meses. Adicionalmente, las expectativas económicas actuales del país y las futuras de los hogares retrocedieron 0.4 pts, hasta ubicarse en 43.4 pts y 58.1 pts respectivamente. En lo que respecta a las perspectivas de la economía actual de los hogares y el componente que evalúa la posibilidad de compra de bienes duraderos, ambas registraron una caída menos pronunciada, lo que implicó una contracción de 0.3 pts para ambos componentes, hasta situarse en un nivel de 52.1 pts y 30 pts respectivamente.

En el periodo reportado, los indicadores complementarios retrocedieron respecto al avance registrado en el mes previo, pues 8 de los 10 presentaron una caída. Con cifras desestacionalizadas, las variables asociadas al ahorro anotaron el mayor retroceso del periodo: la expectativa de ahorro actual bajó 2.9 pts, situándose en 42.9 pts; mientras que el ahorro de los consumidores de los próximos 12 meses moderó su descenso en 1.8 unidades, alcanzando un nivel de 52.3 pts. Adicionalmente, otro retroceso relevante se localizó en los indicadores relacionados al consumo de corto plazo (2 años), particularmente en los planes de compra, construcción y remodelación de los hogares disminuyó 2.3 unidades (18.5 pts); mientras que la expectativa de compra de automóvil nuevo o usado se ubicó en 14.6 pts, implicando una disminución de 1.2 unidades respecto al mes anterior. Por otro lado, el componente vinculado a la percepción de la dinámica inflacionaria cayó 1.4 unidades, situándose en un nivel de 17.8 pts; ante, este resultado y con la información disponible, se mantiene una expectativa negativa en los consumidores respecto al incremento en los precios. Finalmente, la perspectiva de empleo a futuro moderó su avance en 0.5 unidades, resultado que podría relacionarse con el mixto desempeño del mercado laboral de junio.

Ante ello, observamos un deterioro en el sentimiento económico actual y futuro de los consumidores tanto para las familias, como para el país. Aunado a lo anterior, el optimismo en el ahorro y en el consumo de corto plazo, se vio afectado, posiblemente ante la evolución reciente de la inflación, que al momento acumula 5 meses al alza. Hacia adelante, no descartamos que la confianza de los consumidores continúe deteriorándose ante las señales de desaceleración económica que se han observado recientemente. Sin embargo, el reciente recorte en la tasa de referencia de Banxico podría compensar la percepción negativa de los consumidores.

Frente a lo anterior, según los resultados de la Encuesta sobre las Expectativas del Sector Privado levantada por Banxico, el PIB de 2024 se revisó a la baja por cuarto mes consecutivo. El consenso prevé un crecimiento de 1.80% a/a frente a 2.00% a/a previo. Lo anterior, considerando la desaceleración en las actividades secundarias y terciarias, así como la contracción del sector primario en las cifras oportunas del PIB del 2T-24. Adicionalmente, se espera que esta inercia se prolongue al cierre de 2025, por lo que la expectativa para el PIB de ese año disminuyó a 1.61% (vs 1.78% anterior) hilando 2 meses a la baja. Finalmente, nuestro estimado actual del PIB 2024, se ubica en 1.98% a/a (vs 2.10% previo).

FUENTE: Janneth Quiroz Zamora, Directora de Análisis Económico, Cambiario y Bursátil de Grupo Financiero Monex

Tras un año complejo por la guerra comercial desatada por el presidente Donald Trump, México perfila un 2026 con mayores retos por la incertidumbre arancelaria y

El sector de las telecomunicaciones en América Latina se ha expandido con la fibra óptica y al cierre de 2024 tenía más de 116 millones

El peso mexicano cerró la semana con una apreciación de 0,85 % o 15,3 centavos, cotizando alrededor de 17,89 pesos por dólar y con ello

El gobierno de China informó que, a partir del próximo año, implementará modificaciones en su política arancelaria para un grupo específico de bienes, con el

Entre enero y octubre de 2025, el sistema aduanero mexicano alcanzó un máximo histórico en ingresos fiscales, al recaudar 1 billón 204 mil 841 millones

La Representación Comercial de Estados Unidos (USTR) manifestó su interés en modificar las reglas de origen aplicables a productos manufactureros no automotrices dentro del Tratado